Apa itu Agio saham?

Agio Saham adalah selisih lebih setoran pemegang saham diatas nilai nominalnya dalam hal saham dikeluarkan dengan nilai nominal. Itulah definisi yang tertuang didalam peraturan BAPEPAM-LK nomor Kep-35/PM/2003 tanggal 30 September 2003.

Apakah anda mengerti dengan maksud kalimat diatas ???. Jika anda seorang investor, cobalah bertanya atau meminta broker anda menjelaskan tentang Agio saham. Mereka pasti mengerti ( kalau belum mengerti berarti belum lulus WPPE 😀 ). Akan tetapi, broker anda belum tentu bisa menjelaskan kepada anda sehingga anda mengerti. Ini bisa disebabkan oleh karena anda ( investor ) yang terlalu awam, atau bisa juga broker anda menggunakan kosa kata yang sulit. Saya akan coba menjelaskan menggunakan bagan dengan ilustrasi dibawah ini.

A. Ilustrasi Agio Saham

Berikut ilustrasi agio sejak awal perusahaan dibentuk, setelah operasional hingga melakukan ekspansi.

1. Awal Pembentukan Perusahaan berjenis Perseroan Terbatas (PT)

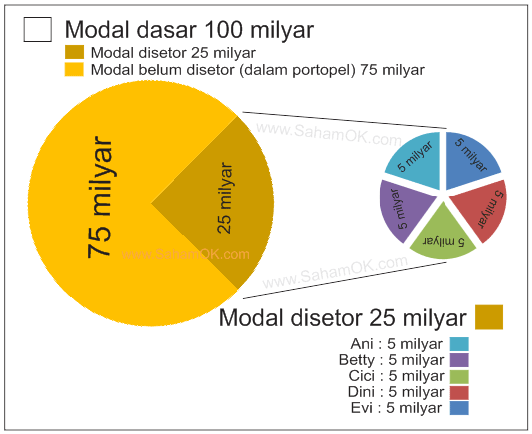

Misalkan 5 ( lima ) orang Ani, Betty, Cici, Dini dan Evi ( maaf saya pakai nama cewek semua 😀 ) berencana membentuk perusahaan dengan modal dasar 100 milyar rupiah. Kelima orang tadi menyetorkan modal masing-masing 5 milyar rupiah, sehingga modal yang terkumpul seluruhnya adalah 25 milyar rupiah. Maka permodalan dan kepemilikan perusahaan tersebut dapat digambarkan oleh bagan berikut :

Kelima orang tadi juga menyepakati bahwa saham dari perusahaan yang akan dibentuk tadi diberi nominal 1.000 rupiah per lembar sahamnya ( bisa juga 2.000, 5.000, 10.000 dan seterusnya tergantung kesepakatan ), sehingga masing-masing dari kelima orang tadi memiliki 5 juta lembar saham ( ekuivalen dengan 5 milyar rupiah dibagi 1.000 ). Lantas dibuatkanlah akte notaris untuk perusahaan ini.

Saat diawal perusahaan beroperasi (setelah memiliki akte notaris) akan kita dapatkan tabel tentang struktur permodalan, prosentase kepemilikan dan saham beredar sebagai berikut:

Dari modal yang sudah disetor :

| Pemegang Saham | |||||

| Ani | Betty | Cici | Dini | Evi | |

| Modal disetor ( juta rupiah ) | 5.000 | 5.000 | 5.000 | 5.000 | 5.000 |

| Nominal per lembar saham ( rupiah ) | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 |

| Jumlah lembar saham yang dimiliki oleh masing-masing pemegang saham ( juta lembar ) | 5 | 5 | 5 | 5 | 5 |

| Prosentase kepemilikan | 20% | 20% | 20% | 20% | 20% |

| Total modal disetor ( rupiah ) | 25.000.000.000 | ||||

| Total saham beredar ( lembar ) | 25.000.000 | ||||

Dari modal yang masih dicadangkan ( belum dikeluarkan ) :

| Dalam portopel ( belum dikeluarkan atau belum direalisasikan ) |

|

| Modal belum disetor ( rupiah ) | 75.000.000.000 |

| Nominal per lembar saham ( rupiah ) | 1.000 |

| Saham yang belum dikeluarkan ( lembar ) | 75.000.000 |

Didalam neraca perusahaan pada bagian Ekuitas akan muncul kira-kira sebagai berikut :

| EKUITAS | |||

| a. Modal | : | Rp 25.000.000.000 | |

| b. Laba ditahan | : | 0 | |

| c. Agio saham | : | 0 | |

| Total Ekuitas | : | Rp 25.000.000.000 |

2. Operasional perusahaan selama 3 tahun

Setelah perusahaan beroperasi misalnya selama 3 (tiga) tahun, ternyata perusahaan berkembang dan membukukan keuntungan bersih sebesar 35 milyar rupiah. Dari seluruh keuntungan ini belum ada yang dibagikan ke pemegang saham, sehingga di dalam neraca perusahaan pada bagian Ekuitas akan nampak seperti ini :

| EKUITAS | |||

| a. Modal | : | Rp 25.000.000.000 | |

| b. Laba ditahan | : | Rp 35.000.000.000 | |

| c. Agio saham | : | 0 | |

| Total Ekuitas | : | Rp 60.000.000.000 |

Nampak bahwa ekuitas perusahaan telah meningkat menjadi 60 milyar rupiah.

3. Ekspansi perusahaan

Perkembangan bisnis perusahaan makin pesat dan hendak melakukan ekspansi usaha. Guna melakukan ekspansi ini, perusahaan membutuhkan dana segar sebesar 300 milyar. Para pemegang saham lama sepakat untuk melepas sisa saham yang di portopel (laci) yang berjumlah 75 juta lembar. Berdasarkan kalkulasi tingkat keuntungan perusahaan dan juga perkiraan perkembangan perusahaan kedepan, pemegang saham lama juga menyepakati bahwa sisa saham yang ada di portopel akan dijual per lembar sahamnya seharga Rp 5.000.

Kita asumsikan bahwa pelepasan sisa saham ini melalui mekanisme IPO berhasil terserap pasar (melalui private placement pada prinsipnya sama juga). Perusahaan akan mendapatkan dana dari hasil penjualan sisa saham yang 75 juta lembar itu dengan nilai total 375 milyar rupiah (5 ribu rupiah dikalikan dengan 75 juta lembar saham)

Kembali keawal, bahwa nilai nominal saham (per lembar) yang sebelumnya Rp 1000 terjual Rp 5000 atau ada selisih sebesar Rp 4000. Selisih ini nanti akan menjadi agio saham.

Perusahaan mendapatkan tambahan ekuitas sebagai berikut :

| *) Modal tambahan (hasil IPO) | = | 75 juta lembar X Rp 1000 = 75 milyar |

| *) Total modal | = | Modal sebelumnya + modal tambahan = 25 + 75 = 100 milyar |

| *) Agio saham (hasil IPO) | = | 75 juta lembar X Rp 4000 = 300 milyar |

dan di neraca pada bagian ekuitas akan menjadi :

| EKUITAS | |||

| a. Modal | : | Rp 100.000.000.000 | |

| b. Laba ditahan | : | Rp 35.000.000.000 | |

| c. Agio saham | : | Rp 300.000.000.000 | |

| Total Ekuitas | : | Rp 435.000.000.000 |

Komposisi pemegang saham berubah menjadi:

| Pemegang Saham | ||||||

| Ani | Betty | Cici | Dini | Evi | Publik | |

| Modal disetor ( juta rupiah ) | 5.000 | 5.000 | 5.000 | 5.000 | 5.000 | 75.000 |

| Nominal per lembar saham ( rupiah ) | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 |

| Jumlah lembar saham yang dimiliki oleh masing-masing pemegang saham ( juta lembar ) | 5 | 5 | 5 | 5 | 5 | 75 |

| Prosentase kepemilikan | 5% | 5% | 5% | 5% | 5% | 75% |

| Total modal disetor ( rupiah ) | 100.000.000.000 | |||||

| Total saham beredar ( lembar ) | 100.000.000 | |||||

Nampak bahwa pemilik perorangan yang diawal pembentukan perusahaan memiliki prosentase masing-masing 20%, sekarang hanya memiliki prosentase masing-masing 5%.

B. Disagio

Disagio adalah selisih kurang setoran pemegang saham dibawah nilai nominalnya dalam hal saham dikeluarkan dengan nilai nominal.

Dengan kata lain,

Disagio adalah Agio yang negatif

Kembali ke ilustrasi diatas, jika perusahaan hendak ekspansi sementara kondisi perusahaan sedang merugi, sahamnya pasti dijual dibawah harga nominal. Siapa yang mau membeli sahamnya diatas harga nominal alias diharga premium?

Pak Edison,

Dalam ilustrasi ini:

1. Apakah basic reasoning atau tujuan dari Agio didalam Perusahaan? Sedangkan Perusahaan bisa saja menerbitkan saham baru atau melakukan peningkatan Modal Dasar?

2. Apakah memungkinkan jika Pemegang Saham lama ingin menjaga kepemilikan saham (lets say 50%), sehingga yang dianggap sebagai Modal Disetor hanya 25M? Assuming tidak melalui IPO, sehingga tetap masih ada sisa saham di Portopel. Bagaimana mekanisme nya?

Terima kasih Pak

Selamat Siang Pak Edison,

Mau tanya tentang Saham Bonus & Deviden

Menurut UU PPh, yang dimaksud Deviden adalah termasuk dalam Pemberian saham bonus yang dilakukan tanpa penyetoran termasuk saham bonus yang berasal dari kapitalisasi agio saham, Kecuali apabla pemberian saham bonus yang dilakukan tanpa penyetoran berasal dari:

a)

Kapitalisasi agio saham kepada pemegang saham yang telah menyetor modal atau membeli saham di atas harga nominal, sepanjang jumlah nilai nominal saham yang dimilikinya setelah pembagian saham bonus tidak melebihi jumlah setoran modal; dan

b)

Kapitalisasi selisih lebih penilaian kembali aktiva tetap.

Kasusnya seperti contoh ini:

Tuan A mempunyai 25% kepemilikan saham (pendiri) di PT.X dengan menguasai 20.000 lbr saham. Nilai saham 10.000/lbr. PT.X berhasil menjual saham dalam portepel kepada pihak ke 3 diatas nilai nominal sehingga terdapat Agio Saham sebesar 100 Juta. PT X akan membagikan 80% dari agio saham kepada pemegang saham sebagai saham bonus. Tuan A mendapat 20 Juta, sehingga Saham milik Tuan A semula 20.000 lbr = 200.000.000 menjadi 22.000 lbr = 220.000.000.

Pertanyaanya :

1) Apakah kasus tuan A diatas, dengan adanya peningkatan modal tanpa setoran termasuk Deviden (Objek kena Pajak atau Kena Pajak).

2) pada point a tersebut diatas ada tertulis tidak melebihi jumlah setoran modal, apakah yang dimaksud dengan jumlah setoran modal disini adalah modal saham keseluruhan (total modal yang disetor) atau ada pengertian lain.

Mohon pencerahan Pak. Terima kasih atas budi baiknya mau menjelaskannya. Salam Sukses selalu buat Bapak & keluarga.

Coba dibaca dulu artikel berikut :

https://www.sahamok.net/saham-bonus-dividen-saham/

Terima kasih atas penjelasan pak Edison ttg Agio. yg menjadi pertanyaan sy, setelah 75jt lembar saham portapel habis di gunakan. apakah mungkin bagi perusahaan utk nambah modal lagi utk investor baru. Terima kasih.

Bisa dengan mengubah modal dasar. Aksi korposasi ini tentu harus disertai dasar yang kuat dan disetujui RUPS. Selanjutnya dibuatkan akte notaris perubahan modal dasar.

Salam Pak Edison, jika dari prosentase kepemilikan saham yang 20% menjadi 5%, apakah bisa jika modal dasar diubah menjadi 50Milyar sedari awal sehingga modal disetor adalah 50% (25Milyar) dan saat menerbitkan saham disepakati harga per saham adalah Rp 7,500 sehingga komposisi pemegang saham masing2 setelah menerbitkan saham IPO adl menjadi 10%?

Yang anda maksud apakah :

Merubah modal dasar dari 100 milyar menjadi 50 milyar

atau

Dari awal modal dasar 50 milyar ?

Salam Pak Edison, Mohon pencerahannya

Misalnya : Di dalam Akta perusahaan mencantumkan

1. Modal Perusahaan Rp 12M atau USD 1.200.000 terbagi 1.200.000 lembar saham dengan nilai nominal 10.000 (USD 1)

2. Modal disetor 50% sejumlah 600.000 saham dengan nominal 6M atau USD 600.000

Tahun ini perusahaan akan melepas saham 400.000 atau USD 400.000, karena dalam mata uang USD maka setoran menggunakan kurs sekarang. Bagaimana pencantuman di dalam Akta dan Laporan Keuangannya ya?

Terima Kasih

saya membaca Q&A diatas bagus sekali semoga terus. Thanks

M. Suardanayasa

Maaf tanya lagi, untuk Neraca setelah IPO, laba di tahan 35M bisa gak dibagikan dulu ( sbg deviden ) ke para pendiri, atau tetap harus ada cadangan laba ditahan minimal 20%? Disitu kann masih tertulis, artinya ketika liquidasi, pemegangsaham IPO bisa menikmati jua. Aalagi kalau private placement, enak dong sudah langsung bisa menikmati laba di tahan sebelum dia gabung ? mohon info nya

Salam

Kami siap membantu orang yang membutuhkan pinjaman pada tingkat bunga rendah.

Aku Karen Mark, pemberi pinjaman uang pribadi, yang Anda dalam utang? Anda membutuhkan dorongan keuangan? Saya telah didaftarkan dan disetujui perusahaan pinjaman oleh kerajaan Inggris untuk mengontrol lembaga keuangan. Aku memberikan pinjaman untuk lokal dan internasional untuk semua orang yang membutuhkan pinjaman, dan dapat membayar kembali pinjaman, pada tingkat 2%. Aku memberikan pinjaman melalui transfer rekening atau cek bank. Tidak memerlukan banyak dokumen. Anda dapat menghubungi kami melalui Email: karenmarkfinancialloancompany@gmail.com

Kami akan memberikan kami yang terbaik.

Pak Edison, Saya ingin tanya lagi tentang agio saham

1. Misalnya agio adalah sebesar 300m. Agio saham tersebut apakah bisa digunakan oleh perusahaan untuk operasional Pak? Fungsi agio itu sendiri untuk apa Pak selain bisa dikonversi sebagai saham bonus?

2. Privat placement yang seperti Pak Edison tulis diatas itu apa ya? Saya sering dengar tapi belum paham

1. Sepengetahuan saya tidak ada peraturan yang melarang penggunaan dana agio untuk operasional perusahaan.

2. Private placement (atau penawaran non-publik) adalah pendanaan dari efek yang dijual tidak melalui penawaran umum, melainkan hanya ditawarkan untuk dijual kepada sejumlah kecil investor yang dipilih saja.

Dear Pak Edison,

1. Berarti privat placement itu sama dengan secondary public offering ya? CMIIW

2. kalau gitu Apa bedanya privat placement dengan right issue tanpa HMETD?

Terima kasih

Secondary offering bisa dengan cara :

1. Private placement

2. Right issue

Oh saya sudah paham.

Terima kasih banyak Pak Edison atas bantuannya. God Bless you

O iya pak, mau tanya sedikit yang agak melenceng dari topik. hehe.. Template web nya pak Edison pakai desain template apa ya namanya? Saya juga ingin pakai di blog pribadi saya

Terima kasih

https://wordpress.org/themes/catch-kathmandu/

Pak Edison,

1. Mengapa bisa terjadi disagio? Kan pemegang saham lama bisa saja menghendaki supaya disagio tidak terjadi. Misalnya nilai nominal 1.000. Ketika mau dilepas ke publik, pemegang saham lama sepakat bahwa harga saham dijual saja di harga diatas nilai nominalnya, misalnya 5.000, tidak perlu dijual dibawah nilai nominal. Sehingga disagio tdk terjadi

2. saya ingin tanya ilustrasi diatas. Mengapa dana hasil IPO menjadi 75 M x 1.000, kok tdk 75 M x 5.000 , bukannya harga saham ketika mau dilepas ke publik dengan harga 5.000 ya? Berarti seharusnya dana IPO yang diteria adalah 75 m X 5.000

Terima kasih

1) Misalkan anda buka toko kue dengan modal 10 juta. Anggap saja anda memiliki 1 ( satu) lembar saham diusaha ini dengan nilai nominal 10 juta. Modal anda tadi anda gunakan untuk mengontrak tempat 2 tahun, 5 juta lagi untuk modal yang diputar.

Setelah 1 tahun, usaha anda merugi. Kontrak toko tinggal setahun, sementara modal yang bisa diputar menciut tinggal 2 juta. Prospek usaha setahun kedepan juga suram.

Jika anda menjual usaha anda ini, kira-kira ada yang mau beli ngga seharga 20 juta?

2) Coba anda baca kembali penjelasan saya diatas lebih teliti.

Saya tidak mengatakan “dana hasil IPO = 75M x 1000”. Yang saya katakan adalah :

– Modal tambahan (hasil IPO) = 75M x Rp 1000 = Rp 75 milyar

– Agio (hasil IPO)= 75M x Rp 4000 = Rp 300 milyar

Sehingga total dana hasil IPO atau total equitas hasil IPO adalah Rp 375 milyar

Selamat malam pak Edi, saya mau menanyakan mengenai cara melihat kepentingan institusional,dewan komisaris,komite audit dan kualitas audit pada perusahaan sub property n real estate periode 2011-2015 itu di bagian mana ya pak? terimakasih

Terima kasih Pak Edison atas pencerahannya.

Saya ingin tanya juga tentang saham bonus. Saham bonus kan bisa dibagi dalam bntuk saham (dividen saham) atau unsur ekuitas lainnya dan agio saham. Pertanyaan saya

1. Bagaimana caranya perusahaan membagikan agio saham pada pemegang saham? Apakah agio saham yang diterima itu juga dalam bentuk saham (10 lot, 20 lot dsb)?

2. Saham bonus dibagikan dalam bentuk ‘unsur ekuitas lainnya’. Unsur ekuitas lainnya contohny seperti apa?

Terima kasih

1. Pemegang saham menerima dividen (jika ada)

2. Coba baca halaman :

https://www.sahamok.net/saham-bonus-dividen-saham/

Ok Pak Edison, Trims pencerahannya

Saya sudah ada pencerahan. Contoh agio saham Pak Edison diatas adalah dengan asumsi semua modal (100%) terserap semua ya.

Kalau misalnya modal IPO tidak terserap semua, misalnya: modal 75 m yang terserap hanya 65 M saja. Itu artinya modal sisanya 10 M tetap ‘menginap’ di portopel. APakah benar seperti itu?

Terima kasih

Yup. Penjelasan diatas dengan asumsi IPO terserap 100%. Jika tidak terserap semuanya, maka sisanya masih status dalam portopel.

Terima kasih Pak

Pak Edison,

Usul bahas tentang Tender Offer dan Repo Saham di web Saham OK. Coz masih belum ngerti

Hehehe

Terima kasih

Tender offer bisa dibaca halaman berikut :

https://www.sahamok.net/pengertian-tender-offer/

bagaimana cara mengetahui jumlah saham beredar sebuah perusahaan? dari mana saya bisa mendapat informasi tersebut. terima kasih

Anda bisa cek di website BEI :

http://www.idx.co.id/id-id/beranda/perusahaantercatat/profilperusahaantercatat.aspx

Terimakasih pak..penjelasaanya lebih mudah di pahami dari pada buku pelajaran saya.. ??

Iya, sama-sama 🙂

Pertanyaan saya agio saham itu menjadi hak siapa ?

Dari ilustrasi diatas, semuanya masuk dalam neraca dan rugi laba perusahaan. Siapa yang punya neraca dan rugi laba perusahaan ?

Salam Pak Edisonmohon bantuannya, sy baru pertama kali bekerja di perusahaan tbk yng membawahi 4 anak perusahaan, yang saya tanyakan adalah :

1. apakah akuisisi saham pt anak dibukukan di perusahaan holding merupakan investasi dalam neraca

2. selisih penjualan saham bukan merupakan pendapatan dari holding

3. biasanya pendapatan apa yang dicatat oleh holding

4. biaya pencatatan saham di bej apakah termasuk biaya pemasaran atau adminstrasi

5. apa yang seharusnya dicatat oleh holding terkait usaha anak perusahaan

Retno

1. Akuisi saham anak perusahaan ( holding mengakuisisi sebuah perusahaan ) pasti dicatat dalam neraca dan atau rugi laba.

2. Selisih penjualan saham ( selisih penjualan saham anak perusahaan oleh anak perusahaan ) tidak dicatat atau bukan pendapatan holding, tetapi pendapatan anak perusahaan yang menjadi agio.

3. Holding baru mencatat apabila holding mendapatkan setoran dari anak perusahaan ( biasanya dividen ) atau apabila holding menjual sebagian kepemilikannya terhadap anak perusahaan itu ke perorangan atau perusahaan lain.

4. Biaya pencatatan, biaya administrasi dan lain-lain barangkali bisa dilihat di situsnya BEI. Ini sesuatu yang bisa berubah setiap saat.

5. Yang dicatat oleh holding terkait anak perusahaan adalah modalnya di anak perusahaan tersebut ( berapa lembar sahamnya )

Thanks atas semua penjelasannya Pak Edison

Terima kasih, atas penjelasan diatas, sangat membantu sekali. Saya baru tahu jelas mengenai pengertian dasar saham (kepemilikan).

Pertanyaan saya :

-kalo saham portapel sudah terpakai semua, berarti PT hanya bisa hutang/obligasi untuk ekspansi (tidak bisa terbit saham baru), apakah benar begitu?

-umumnya saat IPO, perusahaan menerbitkan semua saham di portapel atau sebagian? Bagaimana cara kita tahu hal ini?

-Apakah komposisi ketersediaan portapel saham, mempengaruhi fundamental nilai perusahaan? (semakin sedikit saham di portapel semakin bagus atau kah sebaliknya)

1. Bisa dengan berhutang ( menerbitkan obligasi )

2. Bisa dengan mengubah modal dasar perusahaan di anggaran dasar perusahaan ( melalui RUPS ) sehingga memungkinkan ada portapel baru.

thanks atas penjelasannya………

kalau disagio apa maksudnya ?

Dengan ilustrasi diatas, jika perusahaan yang merugi butuh modal dan ingin menjual saham ( portopel ) maka harga saham akan dijual dibawah harga nominal. Sehingga akan ada selisih kurang alias Disagio. Intinya Disagio adalah Agio yang negatif.

thanks ya

bagus sekali penjelasannya,,terima kasih bisa menambah wawasan,,!!